目前,美联储已将联邦基金利率目标区间维持在5.25%-5.50%的高位区间一年多,加上美联储主席鲍威尔上月在杰克逊霍尔全球央行年会上宣布“政策调整时机已到”,表明美联储从9月17-18日会议开始降息已近乎板上钉钉。

至于降息幅度——是25个基点还是50个基点,无疑将取决于未来两周美国经济数据的表现。

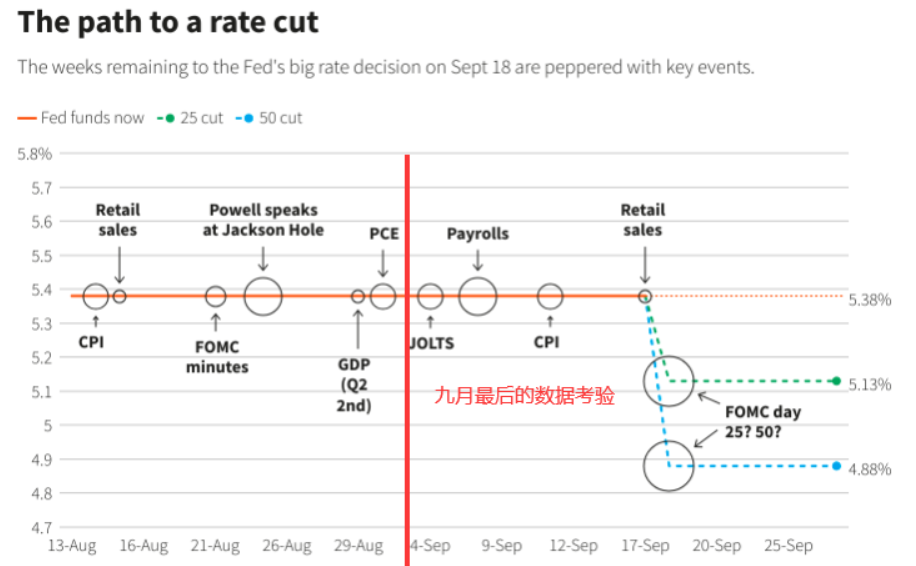

下图是9月18日美联储利率决议前,业内人士列出的美国重要数据及财经事件一览表(数据影响力以圆圈大小标注)。

不难看出,随着时间进入9月,除了议息会议期间即将公布的美国8月零售销售数据(会议期间的数据很难被迅速纳入考量)外,真正关键且具有影响力的美国宏观经济指标其实只有三组,分别是:本周三即将公布的美国7月JOLTs职位空缺数据、本周五即将公布的美国8月非农就业数据以及下周三即将公布的美国8月CPI数据。

首次测试:美国 7 月 JOLTS 职位空缺

7月底公布的美国6月职位空缺水平大幅高于市场预期的800万,同时平均每个失业者对应1.2个职位空缺,与疫情前几年的水平大致相当,显示美国就业市场继续保持韧性。

美联储主席鲍威尔一直在密切关注美国劳工部的职位空缺和劳动力流动调查(JOLTS),以了解劳动力供需不平衡的情况。疫情期间,一度每名求职者对应两个职位空缺。

如今,形势已明显降温。调查的其他方面也逐渐恢复到疫情前的水平,比如自愿离职率,目前已降至2.1%。美联储官员认为,劳动力市场总体供需正在恢复平衡。虽然招聘速度有所放缓,但裁员速度保持稳定,表明企业仍在留住员工。

将于周三公布的美国7月份JOLTS职位空缺数据或将成为非农数据公布前最受关注的劳动力市场指标。

最重要的考验:美国8月非农就业数据

美国7月非农就业岗位增加11.4万个,为2020年12月以来最低,远低于预期,前两个月数据修正值较前值少2.9万个。更重要的是,当月失业率也升至4.3%,触发“萨姆规则”,这大大加剧了人们对美国就业市场恶化并可能使经济陷入衰退的担忧。

可以说,上个月初的非农数据几乎是引发全球市场连续出现“黑色星期五”和“黑色星期一”的直接原因,这也让本周五公布的8月份非农报告成为美联储9月份决议前最为关键的经济指标。

摩根大通资产管理公司全球配置策略投资组合经理Phil Camporeale认为,周五公布的非农就业报告或将成为美联储在9月政策会议上是否将基准利率下调25个基点或50个基点的最终“裁决者”。

花旗还强调,由于8月非农数据将在美联储9月FOMC会议停牌期(本周末开始)的前一天公布,因此该数据将很大程度上决定9月降息50个基点还是25个基点。花旗对周五的非农数据仍给出了较为悲观的预测——该行预计8月就业岗位仅增加12.5万个(市场预期中值为16.5万个),失业率仍将维持在4.3%。

Crossmark Global Investments首席市场策略师维多利亚·费尔南德斯在接受采访时表示,从市场角度来看,定于周五公布的美国就业报告将非常重要。这份关于8月份就业增长和失业率的报告可能会影响股票和债券的走势。

最终考验:美国8月CPI数据

上周五,美联储最重要的通胀指标——个人消费支出物价指数(PCE)公布,7月个人消费支出价格指数同比增长2.5%,符合经济学家的预期。剔除波动较大的食品和能源价格的核心PCE也基本符合预期,同比增长2.6%——7月总体和核心PCE均没有环比加速。从环比增长来看,7月总体和核心PCE物价指数环比均增长0.2%。

可以说,正是4月份以来的环比通胀率走低,支撑了美联储官员对通胀正在可持续地回归美联储目标的信心不断增强,使他们能够将货币政策的重点转向保护就业市场。

大都会人寿投资管理公司 (MetLife Investment Management) 经济学家 Tani Fukui 表示:“从某种程度上来说,这是 PCE 可能达到的最佳增幅。这份通胀报告中,服务业通胀没有出现意外上行,这对美联储来说是一个更令人担忧的情况,但这份通胀报告并没有引起担忧。”

事实上,自今年下半年以来,美国就业数据的重要性或者说其对市场的影响力已经开始逐渐超越通胀指数(从本文第一张图中数据影响力圆圈的大小对比中也可以得到同样的信息)。

目前,8月CPI的媒体预期调查结果尚未完全出炉,但克利夫兰联储通胀模型预测,美国8月CPI同比增速预计将大幅下滑至2.56%(前值为2.9%)。若该模型预测准确,无疑将进一步锁定人们对9月降息的预期。当然,至于降息幅度究竟有多大,目前的就业数据可能比通胀数据更有发言权。

评论(0)