2024年,英伟达(NASDAQ:NVDA)上涨138.3%,市值达到2.9万亿美元。

富士康工业互联网(SH:601138)是英伟达(AI服务器、芯片基板)的重要合作伙伴,可以说是“英伟达概念”当之无愧的领头羊,近年来涨幅惊人:

2022年10月,富士康股价开盘7.61元,年底涨至8.96元;2023年,涨幅68.8%,收于15.12元;2024年7月11日,再创新高(29.47元),市值5855亿元;截至2024年7月19日,2024年涨幅已达63.1%,最新市值4900亿元,动态市盈率为29.3倍。

2024财年(截至2024年1月28日),英伟达营收609亿美元,同比增长126%;毛利润443亿美元,毛利率72.7%;净利润297.6亿美元,同比增长581%(2023财年净利润同比下降55.2%)。

英伟达分到了肉,富士康工业互联网却连一口汤都没喝到:2023年其营收下滑6.9%,归属股东净利润增长4.8%。

富士康工业互联网还有另一重大隐患:其海外资产规模巨大,且效率低下,应进行减值测试。

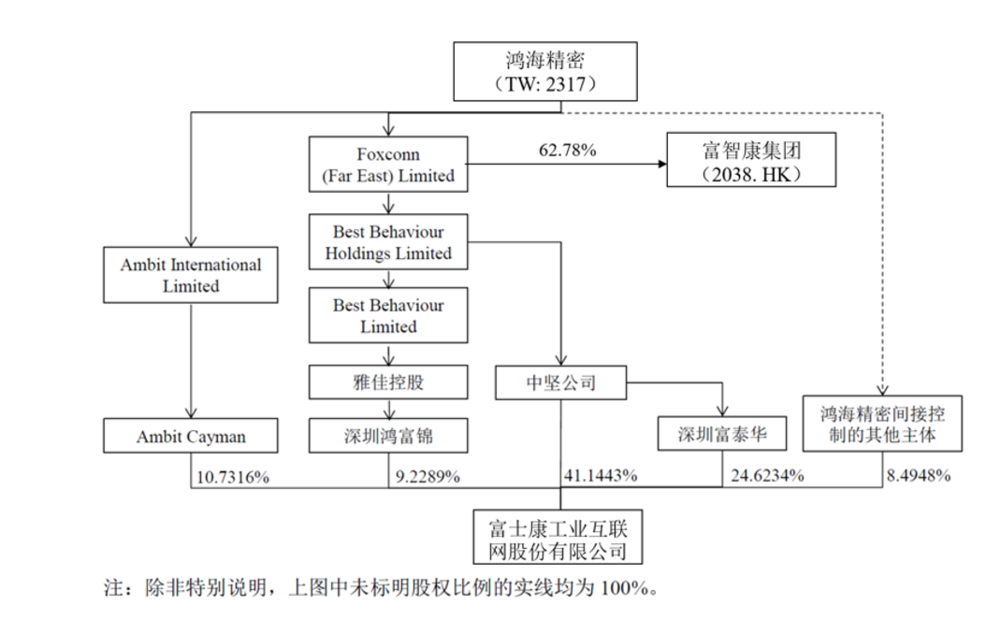

股权结构既复杂又简单

富士康工业互联网股份有限公司(简称“工业富士康”)成立于2015年3月(原名“福建富士康科技股份有限公司”),2017年7月完成股改,更名为“富士康科技股份有限公司”,总股本1.38亿股。

2017年,鸿海精密将13家国内子公司注入富士康工业互联网,其中,香港标杆、日本标杆及第三家海外子公司富邦光电股份有限公司股权,均随股权重组而入。

与此同时,富士康工业互联网还以“孚芯科技”为平台,收购海外股权及资产(涉及25家海外公司的控股权)。

重组完成后,富士康工业互联网总股本增至17.7亿股,由“中建公司”、“深圳富泰华”等33家主体持有。

上市前,富士康工业互联网没有任何战略投资者,股权结构看似复杂,其实很简单:鸿海精密是“爸爸”,其余都是“孩子”。

发行前,富士康工业互联网架构完全封闭,无外部资本介入。

“王牌”业务尚未注入

鸿海精密工业股份有限公司(TW:2317)是苹果iPhone代工的代工厂,家喻户晓。事实上,许多知名手机品牌都是其客户。此外,鸿海精密工业股份有限公司还生产手机的“精密机械部件”,以及从机顶盒到工业机器人等许多其他产品。

2023年,鸿海精密工业营收6.16万亿新台币(约合人民币1.4万亿),净利润1421亿新台币(约合人民币313亿),最新市值约880亿美元(约合人民币6400亿)。

富智康(HK:02038)主营苹果以外其他品牌手机(华为、小米、一加、索尼、魅族、Oppo)OEM/ODM,2023年营收64.5亿美元,净亏损1.2亿美元,最新市值为65亿港元。

鸿腾精密工业有限公司(HK:06088)2017年在香港主板上市,主营电子产品核心部件连接器,2023年营收42亿美元,净利润1.3亿美元,最新市值为230亿港元。

富士康工业互联网是鸿海精密旗下第四家上市公司,苹果手机组装是鸿海精密成名的业务,其主要生产基地和数百万员工都在中国大陆,应该会注入A股上市公司。2018年1月,日本财经媒体爆料富士康有这样的计划。

但最终,鸿海精密将其通讯网络设备、云服务设备、精密工具、工业机器人业务及相关资产(境内31项、境外29项)注入富士康工业互联网。

2018年2月1日,富士康工业互联网向证监会递交招股说明书(征求意见稿)。36天后(3月8日),富士康工业互联网顺利通过审核,成为“神话”。

工业富士康IPO共发行19.69亿股新股,发行价为13.77元,募资272亿元。IPO后工业富士康总股本达197亿股,对应市值2712亿。

依靠天气赚取血汗钱

代工企业都是靠运气,富士康工业互联网的“崇拜者”是亚马逊、微软、Nvidia。

1)收入增长缓慢

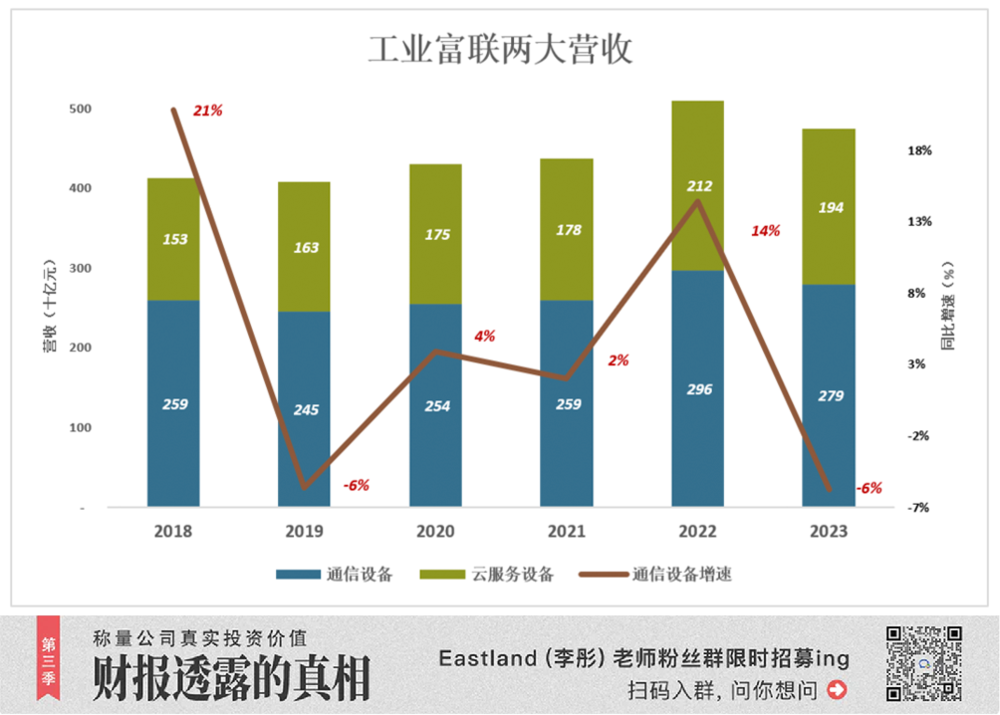

富士康第一主营业务为“通讯及移动网络设备”,包括网络设备、通讯网络设备及电信设备高精度零部件等;第二主营业务为云服务设备,包括服务器、储存设备、电源等。

2018年,通信设备营收2592亿,占总营收的62.4%,同比增长20.8%;

2019年通信设备收入下降5.6%至2446亿;

到2021年,通信设备收入2580亿,比2018年减少12亿;

2022年通信设备收入2962亿,同比增长14.4%;

2023年通信设备收入为2790亿,同比下降5.8%;

2018年到2023年,通信设备收入增速仅为7.6%,年均增速为0.15%,基本为零增长;

2018年云计算收入1532亿,同比增长27.3%;

2019年云计算收入1629亿,同比增长6.3%;

2020年、2021年云计算收入分别增长7.6%、1.4%;

2022年云计算收入将达2124亿,同比增长19.6%;

2023年云计算收入为1943亿,同比下降8.5%;

2018年至2023年云计算收入累计增长26.8%,年均增长率为4.9%,增速并不算高。

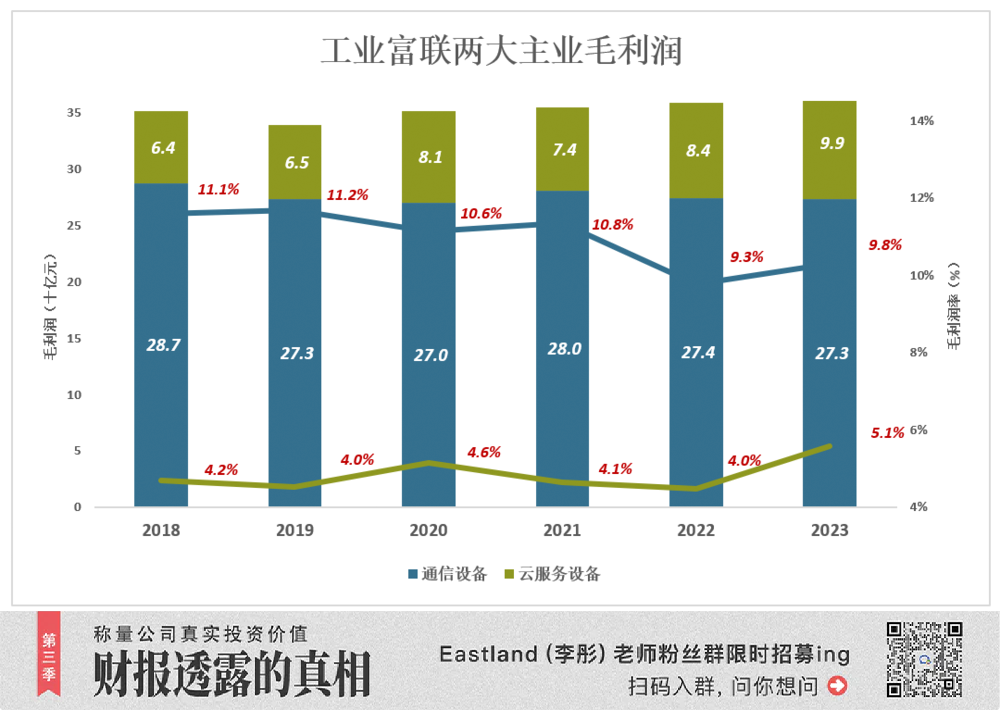

2)毛利率低

OEM企业的客户不仅享有绝对的主导权,而且也赚取了绝大多数的利润,OEM企业之间相互竞争,如果你想赚10%的毛利,你的竞争对手说只要能赚5%他就做,那他就做。

鸿海精密虽为“代工龙头”,但毛利率并不高,苹果每部手机净利润几千元,而代工厂的毛利润只有50多元。

2018年,通讯设备、云计算毛利分别为287亿、64亿,毛利率分别为11.1%、4.2%。

2022年通信设备、云计算毛利分别为274亿、84亿,毛利率分别为9.3%、4%;

2023年通信设备、云计算毛利分别为273亿、9亿,毛利率分别为9.8%、5.1%;

2023年通信设备及云计算毛利总额将达到372亿,较2018年增长6%,年均增长1.2%。

工业富士康近两年股价飙升,得益于AI服务器市场的火爆。不过工业富士康云计算业务的毛利率仅为5%,而英伟达的毛利率则超过75%,因此两者没有可比性。

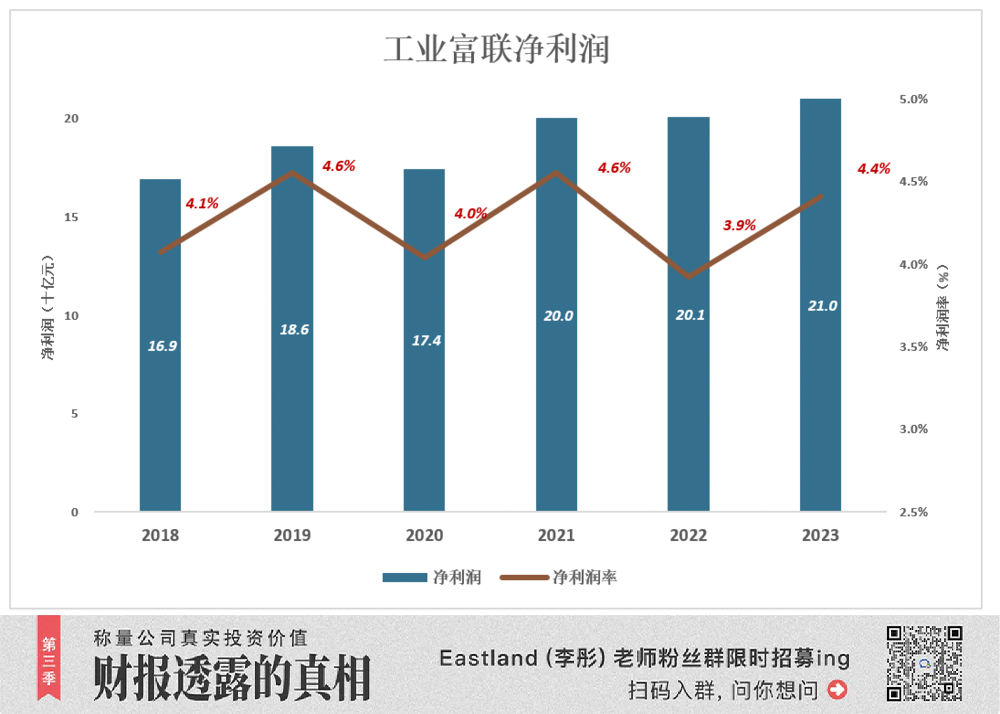

3)净利润停滞不前

2021年至2023年,富士康归母净利润将保持在200亿元以上,2023年净利润210亿元,净利润率4.4%。

2018年至2023年,富士康净利润累计增长24.2%,年均增长率为4.4%;

2024年一季度,富士康净利润41.8亿,同比增长33.8%,7月初股价创下上市以来新高29.47元,动态市盈率达35倍。

近五年富士康工业互联网净利润增速不足5%,2024年Q1净利润高增长能否持续仍有待观察,近30倍的PE有些高估。

更重要的是,富士康工业互联网海外资产规模大、效益低下,存在减值风险。

60家子公司问题多多

富士康工业互联网是由鸿海精密工业旗下60家子公司(国内31家、海外29家)“组装”而成的控股公司。

富士康上市前,我问了60家企业三个问题:

一是收购价格主要以净资产为依据,但部分目标公司盈利能力较差,导致收购价格对应的市盈率较高,如国机电子净资产23.6亿、净利润6.67亿,净资产收益率仅为2.8%,收购价格为28.34亿(较净资产溢价20%),市盈率高达42.5倍。

二是重组标的负债率高,几乎全部为流动负债。如CNT GS总资产近33亿美元,但净资产只有6261万美元;河南裕展总资产913亿,但净资产只有15.6亿;深圳裕展总资产363亿,但净资产只有1.9亿;深圳富贵总资产136.5亿,但净资产为负1.1亿;FPI Ltd.总资产115亿美元,但净资产只有1.1亿美元!

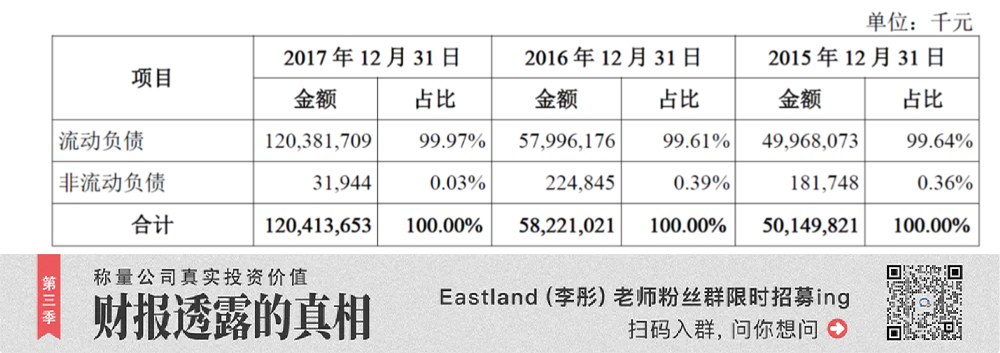

截至2017年末,富士康工业互联网总负债1204.1亿元,其中流动负债1203.8亿元,占比99.97%!

截至2024年3月底,富士康工业互联网总负债1308.6亿元,其中流动负债1248.5亿元,占比仍高达95.4%。

三是大量公司疑似为空壳。特别是济源鸿富锦、武汉宇展、鹤壁宇展、河南富江四家子公司净资产、净利润均为零,此外还有16家公司净资产、净利润不足万元。60家子公司中,有20家疑似为空壳。

巨额海外资产

1)“有问题的房源”

富士康工业互联网海外子公司遍布美国、日本、新加坡、越南、韩国、捷克、墨西哥、印度、匈牙利等地。

根据2018年5月发行的招股说明书(P102~P104)。

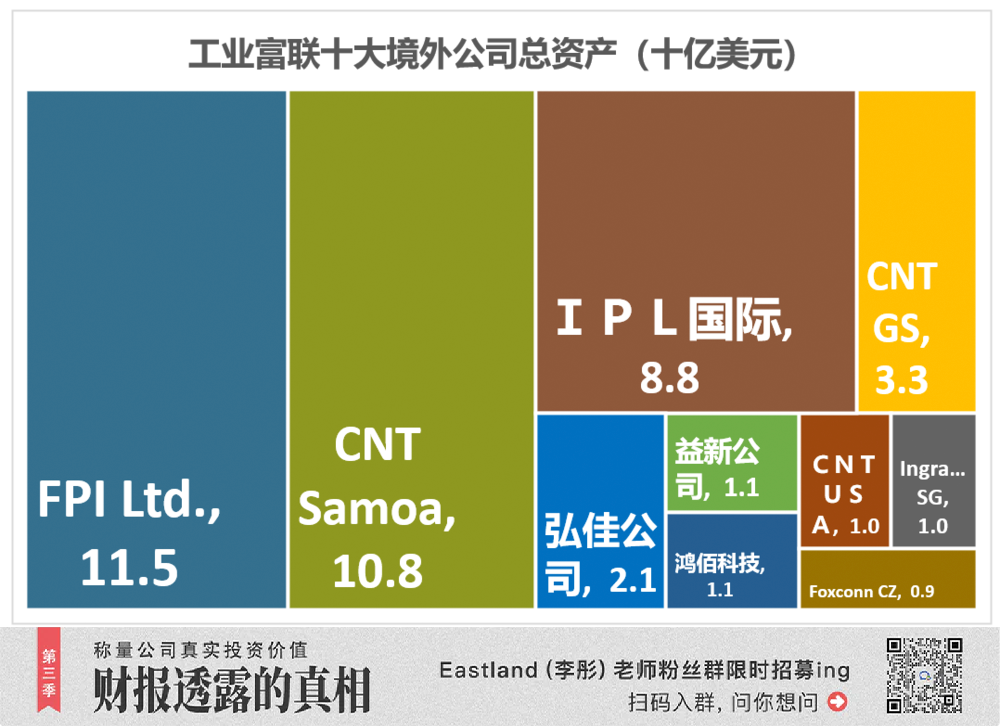

富士康海外控股子公司盈利能力极低,按总资产计算排名前五的公司分别为:

排名第一的是富泰集团,2017年总资产115亿美元,净利润1.10亿美元!

CNT萨摩亚位居第二,2017年总资产108亿美元,净利润0美元!

IPL国际有限公司则以2017年总资产87.6亿美元、净利润0美元的成绩排名第三!

排名第四的CNT GS,总资产33亿美元,2017年净亏损465万美元!

排名第五的鸿嘉公司,总资产21.5亿美元,2017年净利润0美元!

前5名的总资产高达365亿美元,2017年净亏损约465万美元!

资产的定义是“能够产生经济利益的资源”。

至于数千亿海外资产能给发行人带来多少经济效益,仅凭普华永道(审计费达八位数)的背书就难以令人信服,工商银行涉嫌“带病上市”。

2)海外资产现状

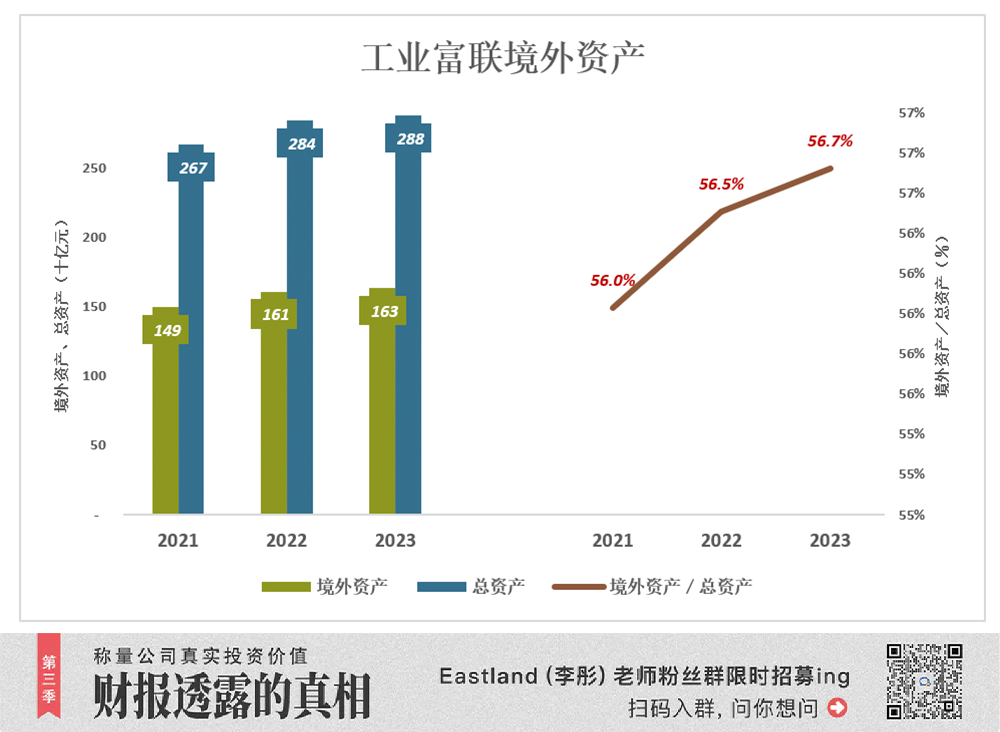

自2021年起,富士康工业互联网年报中均出现“海外资产占比过高的相关说明”。

2021年末、2022年末、2023年末,富士康工业互联网海外资产分别为1494亿、1606亿、1632亿,约占总资产的60%、净资产的120%!

判断一项资产是否发生减值迹象的依据是是否能够收回相当于该资产账面价值的现金(或自由现金流量)。

2023年年报披露了两家占比较高的境外公司,但并未披露最新的资产金额(只知道2017年末的数据):

CNT SG - 2017年底总资产33亿美元;2021-2023年净利润23.4亿人民币,平均每年1亿美元。通过利润收回33亿美元需要33年!

FPI Ltd.——2017年底总资产115亿美元;2021年至2023年净利润4.15亿人民币,平均每年1900万美元。通过利润收回115亿美元需要605年!

投资者有理由质疑富士康工业互联网1600多亿元的海外资产是否被“冲淡”,如果要计提十几个百分点的资产减值准备,区区200多亿元的利润就被彻底“洗白”了。

资产减值冲击企业利润的例子有很多:

2023年A股900家公司商誉减值,其中327家亏损;光伏板块63家公司资产减值损失近330亿,其中隆基绿能、通威股份资产减值损失分别为70.3亿、62.4亿。2023年隆基绿能净利润下滑27.4%、通威股份净利润下滑47.3%、海通证券净利润下滑84.6%、步长制药由盈转亏……

富士康工业互联网本着对投资者的责任,应尽快对其海外资产进行减值测试。

*以上分析仅供参考,不构成任何投资建议

您对目前的投资市场有哪些疑虑?

作者 Eastland 正在招募粉丝,他是财务报告解读专家,这是他的第 998 篇上市公司分析文章,扫描下方二维码加入 Eastland 粉丝群,直接与他交流。

评论(0)